Hagiyamaです。

今回は、国際税務の中で外国子会社合算税制(=タックスヘイブン税制)と並ぶ2大双璧のうちの一つ「移転価格税制」の基礎について述べます。

「移転価格」(Transfer Price:、略して「TP」)って、そもそも何でしょうか?

日常生活ではまず出てこない言葉です(これ言ったら、税金用語のほとんどは日常生活では使いませんが..)

移転価格とは、モノやサービスを国内から国外(または国外から国内)に移転する時の価格のことです。

移転価格という言葉は、こういった国境を超えるようなクロスボーダー取引においてのみ使用されます。

国境を超えないような国内間でのモノやサービスの移転においては、日本国内で同じ税率が適用されるため、移転価格が問題とはなりません。

では、なぜ国境を超えるクロスボーダー取引においては、移転価格が問題となるのでしょうか?

例えば、日本よりも税率の低い国があるとして、日本の企業がその低税率国に存在する企業と取引をしたとしましょう。

「日本の企業から、国外の企業に対して、モノ(またはサービス)を市場価格よりも安く売る」

こうすることによって、所得が国内から国外に移転します。

”市場価格より安く売れば、所得が国内から国外に移転する”・・・この文言をパッと見ただけだとわかりづらいかもしれませんので、もっとシンプルに考えてみましょう。

日本が高く売れば日本で所得が高く計上されますが、これとは逆に安く売れば日本が損をして国外が得をします。「国外が得をする」というのは、「所得が国外で計上される」と同じことを意味します。

(日本が国外からモノを仕入れる場合、日本が国外から高く仕入れるということを考えますが、少しわかりにくくなるので、ここでは日本から国外にモノを販売する場合のみを考えます)

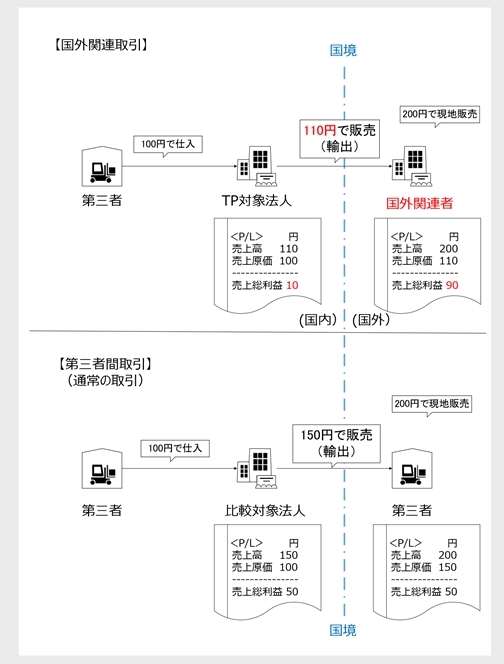

以上を図にして具体的な数値を当てはめると、下記のようになります。

第三者間での取引(通常の取引、下側の図)では、100円で仕入れたものを150円(=市場価格)で海外に販売した結果、日本で50円・海外で50円の利益がそれぞれ計上されます。

その一方で、国外関連者取引(上側の図)では、100円で仕入れたものを110円(=移転価格)で関連者に販売した結果、日本に10円・海外に90円の利益が計上されます。

国外の会社に安く売る(図で言えば、第三者には市場価格150円で販売するものについて、関連者には移転価格110円で安く販売する)ことによって、高税率の日本から低税率の国外に所得を移転させ(図で言えば、40円の所得を海外に移転させ)、結果としてグループ全体としての税金が減少することになります。

移転価格を調整するだけで日本と海外の利益配分を自由に決めることができ、結果として税金が減少しますが、この税金の減額に歯止めをかけている税制が移転価格税制です。

移転価格税制では「移転価格をいくらにすべきか?」というのが最大の論点となります。

次回の記事では、移転価格税制の論点のうちのひとつ「国外関連者」について述べます。